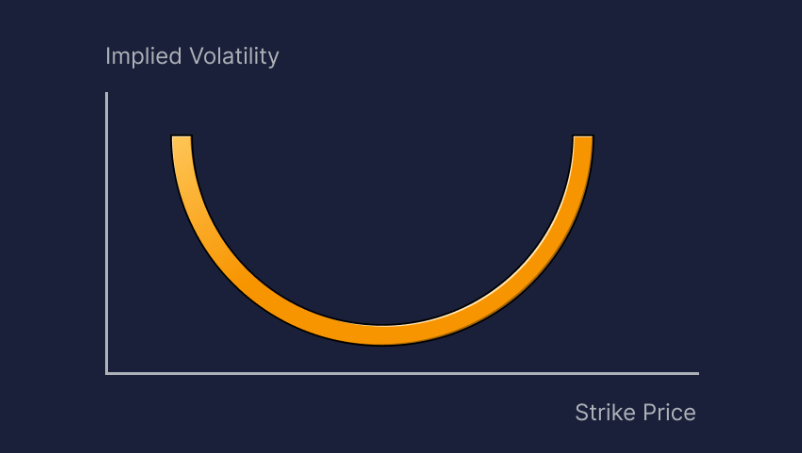

O skew de volatilidade é composto por diferentes volatilidades implícitas (VI) que correspondem a diferentes preços de exercício (opções at-the-money [ATM], in-the-money [ITM] e out-of-the-money [OTM]) do ativo subjacente.

Nós juntamos os valores de volatilidades implícitas de diferentes preços de exercício para formar uma curva. Uma curva simétrica dos lados esquerdo e direito é chamada de smile de volatilidade. Já uma curva assimétrica é chamada de smirk de volatilidade. A assimetria se refere à inclinação desses valores de volatilidades implícitas.

Skew horizontal e vertical

Existem dois tipos específicos de skew de volatilidade, horizontal e vertical, com base na opção de data de vencimento.

Skew horizontal: o skew horizontal se refere à curva de volatilidade do mesmo preço de exercício em diferentes datas de vencimento.

Skew vertical: o skew vertical se refere à curva de volatilidade entre diferentes preços de exercício na mesma data de vencimento.

Em geral, os traders focam mais no skew vertical do que no skew horizontal.

Skew forward e skew reverso

O skew de volatilidade pode ser dividido em dois tipos: skew forward e skew reverso, com base na direção do skew de volatilidade.

Skew forward: os skews forward ocorrem quando as opções de preço de exercício mais altas têm volatilidades implícitas mais altas do que os strikes mais baixos.

Skew reverso: os skews reversos ocorrem quando a volatilidade implícita (VI) é mais alta em preços de exercício de opções mais baixas.

Podemos observar a partir dos diferentes padrões de smile de volatilidade que o mercado estima a probabilidade de o ativo subjacente ter uma alta ou uma queda no futuro.

Geralmente, quanto mais acentuada for a inclinação do skew forward, mais otimista o mercado fica em relação ao preço do ativo subjacente por um período de tempo no futuro. Nesse caso, o mercado envia um valor mais alto para a opção de compra (call). Em contrapartida, quanto mais acentuada for a inclinação do skew reverso, mais o mercado acredita que o preço do ativo subjacente terá uma queda no futuro e mais alta a valorização da opção de venda (put).

No entanto, nos mercados onde falta um mecanismo de “shorting”, ou onde o custo do shorting é alto, é mais comum um skew reverso. Isso acontece porque um grande número de opções é utilizado principalmente para cobrir o risco do ativo subjacente.

Como utilizar o skew de volatilidade?

Com base no gráfico da volatilidade implícita (VI) que você estiver observando, será fácil descobrir se ele representa um skew forward ou um skew reverso, e o quanto ele está inclinado.

De acordo com a assimetria do padrão de smile de volatilidade, você pode determinar quais opções de preço de exercício comprar e quais opções de preço de exercício vender, principalmente quando você considerar spreads de trading, como os spreads altistas/baixistas.

Em um mercado altista, normalmente preferimos fazer trade com bull call spreads. No entanto, se a extensão do skew forward for relativamente pequena, talvez possamos considerar fazer trading com bull put spreads, o que custaria menos.